同业存单因其流动性高、市场化定价、高效便捷等优势,已成为商业银行主动负债和流动性管理的重要补充工具。近年来,作为同业存单重要发行主体,中小银行主动负债对同业存单的依存度较高。文章通过机器学习模型试图解析同业存单定价逻辑,研究不同规模及类型的发行人的定价差异,就改进以城农商行为代表的中小型银行同业存单定价策略提出相关建议。

2013年12月中国人民银行发布《同业存单管理暂行办法》,首批同业存单问世。此举对于提升金融市场资产流动性、增强商业银行主动负债管理能力、进一步丰富金融市场投资品种、完善同业借贷市场利率曲线等方面具备极其重大的意义。

同业存单作为商业银行主动负债的工具之一,相较于传统的同业业务,拥有流动性高、市场化定价、高效便捷等优势。伴随着我国金融市场的发展、利率市场化改革的不断推进,同业存单已逐渐发展为商业银行主动负债和流动性管理的重要补充工具,参与机构不断扩充,发行规模逐步扩大。回顾同业存单的发展历史,主要可分为三个阶段:

1. 初创期(2013-2014年):2013年12月中国人民银行发布《同业存单管理暂行办法》,当年发行同业存单10只共340亿元,次年发行规模快速上升至973只共8985.6亿元。

2. 发展期(2015-2017年):同业存单规模经历了爆发式的增长,发行规模从2014年不足1万亿元,迅速提升至2017年的20.1万亿元;占全市场债券发行量比重也从2014年的7%迅速提升至50%。

3. 稳定期(2018年至今):2018年开始,随着商业银行经营模式由快速地增长转入高水平质量的发展,同业存单增速逐步放缓。年发行只数稳定在27000至28000之间,发行规模则小幅回落至18万亿元左右。

截至2020年12月末,全市场同业存单未到期余额达11万亿元,有余额的发行人数量276家。

伴随着同业存单的加快速度进行发展,其在银行同业融资业务中的占比也快速提升。该项数据从2015年的14%快速提升至如今的40%左右,并保持稳定。

从发行人结构来看,中小银行已成为重要参与主体。截至2020年12月末,大型国有银行同业存单余额2.1万亿元(约占19%),股份制商业银行4.5万亿元(约占40.5%),城商、农商及其他各类中小型银行4.5万亿元(约占40.5%);而从发行人数量来看,城商、农商等各类中小型银行发行人共259家,占到全市场的94%。

从存单依存度来看,中小银行明显较高。大型银行得益于更丰富的融资渠道,其同业主动负债对于存单的依存度相比来说较低。从数据分析来看,以城农商行为代表的中小银行同业融资对于存单的依存度均在60%以上,明显高于股份制银行(40%)及国有大行(26%)。

由于中小银行存单存量大、依存度高,其存单发行利率对自身的融资成本影响较大。本文尝试通过对历史数据的分析寻找存单发行定价的规律及影响因素,浅析不同规模及类型的发行人在定价方面的差别,并基于此对以城农商行为代表的中小型银行定价策略提出建议。

同业存单定价的影响因素通常可大致分为内部和外部两类。内部因素,即发行人自身因素,主要包含到期压力、未来头寸排布、资产配置计划等;外部因素,即市场利率环境、投资人需求及其他发行人因素,最重要的包含短期利率水平、货币市场流动性、政策环境、市场对未来利率走势的预期等。

本文将采用随机森林、梯度提升决策树和线性回归三种模型,对若干可得且可以量化的影响因素进行分析。

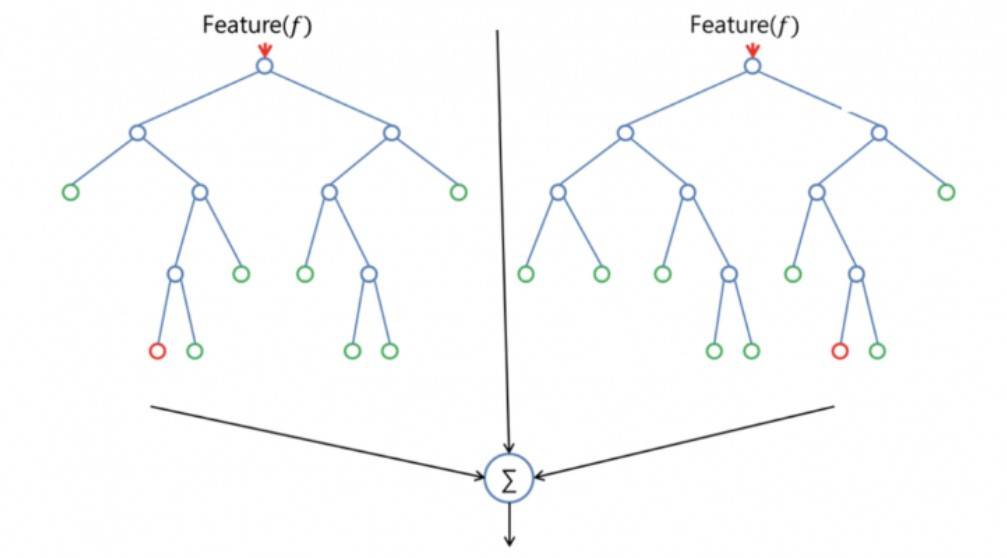

随机森林(Random Forest)指的是随机选择多棵树对样本做训练并预测的一种算法,是通过集成学习的思想将多棵“树”集成为“森林”的一种机器学习算法。它的基本单元是“决策树”,随机森林通过随机产生决策树的方式消除部分误差。

梯度提升决策树(Gradient Boosting Decision Tree)是一种迭代的决策树机器学习算法,其中每一棵决策树学习的是之前所有树的结论和残差,拟合得到一个当前的残差回归树,所有树的结论累加即作为最终答案。

除上述两种算法之外,本文还尝试采用简单的线性回归对存单一级发行利率进行预测;并结合随机森林、梯度提升决策树和线性回归模型三者,采用投票机制回归模型(Voting Regressor),即将上述三个模型预测结果的均值作为回归模型的结果,对存单发行利率进行预测。

存单发行利率数据上,分别选取A银行(大型国有银行)、B银行(股份制银行)和C银行(中小银行)2018年至今的1年期及3个月期存单发行数据。基于上述数据,尝试分析不同规模的银行同业存单定价逻辑的差异。本文从资金因素、供需因素和其他因素三个角度探讨影响存单定价的因素。

1. 资金因素方面:选取FR001、FR007及SHIBOR_3M三个变量,以反映隔夜、7天和3个月不同期限的资金利率对于存单价格的影响,且该三项数据当日11点即可获取,实践中可采用最新的当日数据。

2. 供需因素方面:选取发行量,以体现该期存单当日的供给量;1年期国开债收益率,以反映对于同期限资产的相对投资价值;1-10年期限利差,以体现相对于长期限资产的投资价值。其中,发行量采用当日最新数据,1年期国开债收益率和1-10年期限利差采用前一交易日数据。

3. 其他因素:选取到期日延期支付天数,因为延期支付时间越长,对于存在证券交易市场交易需求的投资人来说,该期同业存单流动性更差,因此投资意愿相对减弱。

将数据分为训练集(每组数据除后20个样本之外的样本)与验证集(每组数据的后20个样本),利用训练集进行模型训练,再将得出的结论与验证集做验证。根据验证结果,初步得出以下结论:

从散点图来看,梯度提升(绿点)与随机森林(蓝点)与最终实际发行利率(黑点)的差异较小,而线性回归(黄点)与实际值差异较大,投票模型则受线性回归部分的影响,因而也与实际值存在一定差别,但整体略优于线性回归模型;从方差来看,也能得到同样的结论。具体来看,梯度提升模型对于A银行和C银行存单发行利率预测效果较好,随机森林模型对于B银行存单发行利率预测效果较好。

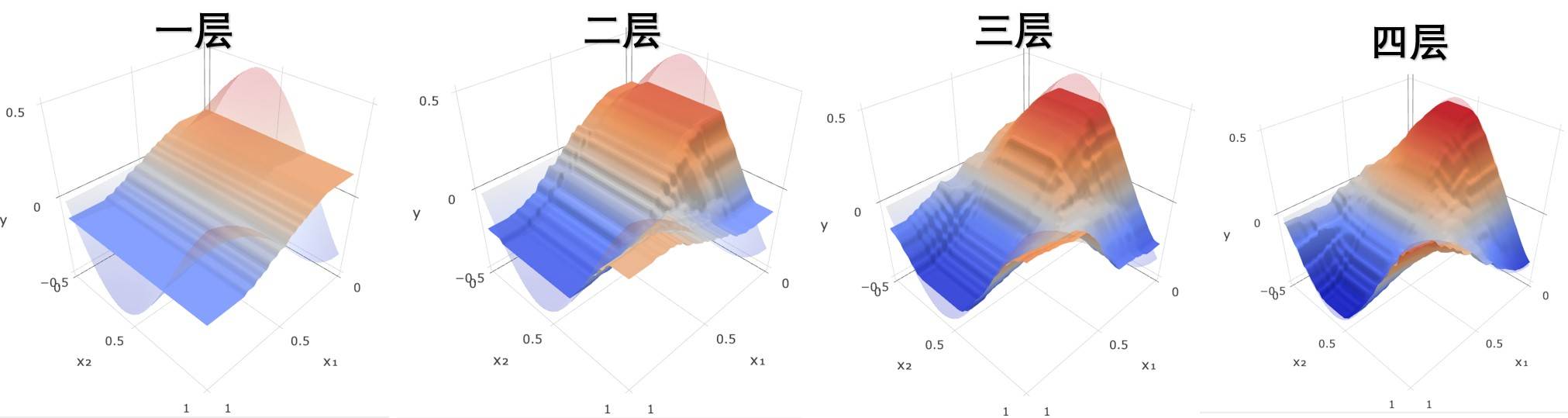

笔者认为,机器学习模型预测更精准是因为其算法更符合存单发行的定价逻辑,即各个变量都对最终发行定价有一定影响,但在不一样的情况下,各因素对于定价的影响权重是不同的。

在梯度提升、随机森林模型中,笔者对各变量的重要性进行了进一步分析,得出了下述四个结论。

从变量的重要性来看,无论是在梯度提升模型中,还是在随机森林模型中,SHIBOR_3M与1年期国开债收益率都是影响商业银行存单发行定价的最主要的因素。分期限来看,1年期存单受1年期国开债收益率的影响大于SHIBOR_3M;3月期存单则相反。究其原因,一是相较隔夜、7天等融资期限,SHIBOR_3M的期限与存单最为接近、替代性最强,因而SHIBOR_3M的价格与存单发行价格高度相关;二是部分银行会采取“以资产定负债”的主动负债策略,因此1年期资产收益率成为了某些银行发行1年期存单的重要参考依据。

综合各期限定价看,以A银行为代表的国有大行存单发行定价受资金面影响更为显著。如无论是梯度提升模型还是随机森林模型,均提示SHIBOR_3M对A银行存单定价的影响明显高于B银行与C银行,特别是A银行3月期存单的定价,与SHIBOR_3M高度相关。而对于B银行与C银行,发行定价受供需因素影响较大。

究其原因,作者觉得主要是国有大行对负债端把控能力较强,而中小银行对于存单的定价能力较弱,因而其存单利率发行更取决于市场的需求。

分析3个月期存单价格的影响因素之后发现,以C银行为代表的中小银行短期存单利率还会受到短期资金(FR007)变动的影响,而以A银行与B银行为代表的大中型银行发行的存单,无论是1年期还是3个月期受短期资金波动的影响均不明显。作者觉得其根本原因是中小型银行对于资金面短期波动的抵御能力比较差,在面临短期资金面波动时,时常需要发行短期存单以弥补资金缺口。

分析结果为,以B银行为代表的股份制银行存单定价与其他资产价格关联度最高,意味着其定价最为市场化。大型银行定价市场化程度相对较低可能由于是其具备多渠道融资能力,因而其存单定价主要参考未来资金面;而中小银行市场化定价反不及股份制银行,原因是中小银行的融资定价能力较弱,更多是基于股份行定价进行加点,以跟随为主。

大型国有银行在资金成本管理、负债结构摆布等方面相较中小型银行更有优势,且对资金面的预判更有经验,因此其存单定价与资金面关联更紧密且受短期资金波动影响较小。而中小银行由于对资金面波动的抵御能力较弱,且普遍采用“以资产定负债”的策略,其存单发行容易受短期资金面波动及资产价格影响。建议中小银行在存单发行及定价上,除满足当下资产配置需求以外,更加关注未来资金面的趋势,作为预判存单价格趋势的参考,合理的安排存单发行节奏及定价。

从分析结果来看,中小银行存单定价市场化程度相对于股份制银行仍有提升空间。建议中小银行结合自己市场地位、资金需求及发行时点存单供需情况,适度提升存单定价的主动性,逐步从根据股份制银行存单“加点”的跟随定价方式向市场化自主定价转换,争取定价话语权。

同业存单流动性较好,是银行间市场重要的交易品种之一。基于前文的分析,中小银行可围绕存单、资金、短端资产等进行组合交易,抓住跨品种之间利差变化带来的机会,丰富自营交易的模式,增厚融资及投资收益。